До конца моего эксперимента осталось всего ничего. Если помните, я обещала перед Новым годом отчитаться, что мне удалось заработать на инвестициях с нуля. Отчёт обязательно будет, а пока поговорим о ещё одном способе быть в плюсе.

Про облигации мы уже сказали. О всех их выгодных сторонах говорили. Замечу только, что не ко всем такое можно применить. Есть облигации предприятий, которые покупаешь за свои кровные, а при погашении они возвращаются не в привычных рублях, а котом в мешке инвестиций – акциями того же предприятия. Называются они конвертируемыми.

РИСКИ КОНВЕРТАЦИИ

Чтобы стать их владельцами неквалифицированному инвестору нужно сдать экзамен, доказать на деле, что ты адекватно оцениваешь возможные риски и разбираешься в ситуации.

Берут конвертируемые акции для того, чтобы заработать на купонах – процентах по облигациям, которые выплачивают владельцу ежемесячно. А вот при погашении могут возникнуть неприятности, если не знаешь сути.

Вообще, количество акций компании-эмитента бывает известно в момент покупки (то есть вам обещают такое число акций, сумма цены которого равна стоимости облигаций), но мы же знаем, что во временном промежутке стоимость любых ценных бумаг может меняться, и не всегда в положительном направлении. Может оказаться, что к погашению акции эмитента упадут в цене, и вы получите сумму в акциях ниже той, что вложили в облигации.

Чтобы не оказаться в проигрыше или подстелить в место падения акций инвестиционной соломки, надо быть хорошим стратегом.

Экзамен я на всякий случай сдала, право на приобретение получила, но пока обдумываю манёвры по безопасности вложений.

ЗОЛОТОЙ ФОНД

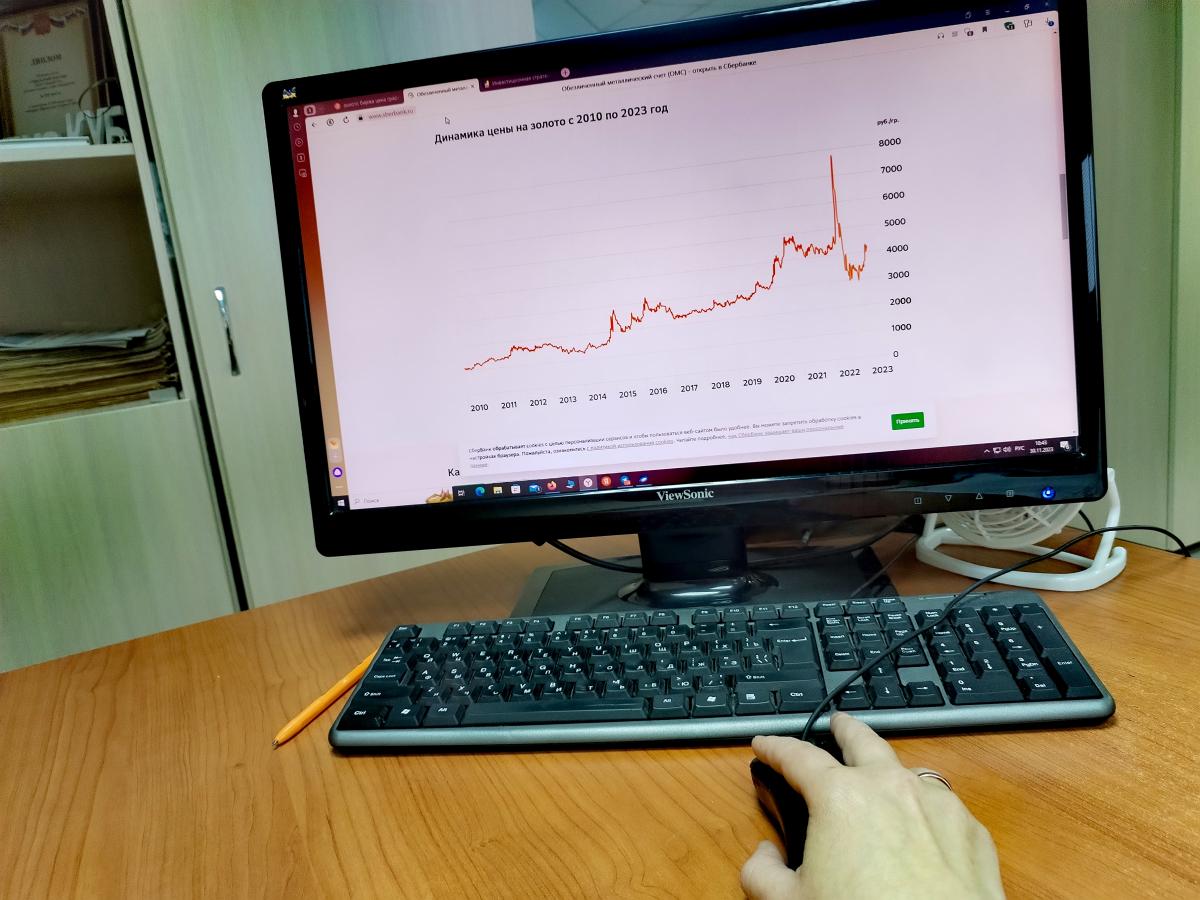

Зато нашла возможность подстраховаться на случай перепадов погоды в мире финансов. Про повышение ставки я уже писала, про неустойчивость рубля мы и так все знаем. Ценные бумаги тоже, как видим, бывают весьма капризны и несговорчивы. И что тут может оказаться тихой гаванью? Драгоценные металлы.

Золото, серебро, платина – это то, что бывает нужно всегда, ведь область применения металлов обширна. Да и наша любовь ко всему блестящему тоже играет роль. Потому для сохранения средств такие вложения очень даже хороши. Драгметаллы не боятся инфляции. На различные финансовые перипетии реагируют сравнительно спокойно. А главное, рубли, вложенные в золото, например, не обесценятся, и при продаже металла вы получите сумму, равную стоимости его в конкретный момент.

Если же хотите всегда быть на плаву, спекулировать золотом или чем там ещё не получится. В смысле не стоит, увидев подросшую цену, продавать своё золото ради прибыли, чтобы потом ждать, когда оно подешевеет и купить снова. Драгоценные металлы – это инвестиции для терпеливых – так, чтобы на долгое время.

КУПИ И ДЕРЖИ

Если для большинства акций, и даже облигаций, характерна некая косинусоида в движении, то с тем же золотом всё не так просто. Да, бывают периоды в истории, когда даже оно значительно дешевеет или дорожает. Однако длится это время не несколько дней, не месяц. Поэтому здесь гораздо выгоднее вложиться на много лет. За этот период медленно но верно будут расти ваши доходы и во вкладе, и в дивах (дивидендах). Последние, естественно, идут вам на брокерский счёт, их можно использовать для дальнейших инвестиций.

Как выражаются на языке инвестиций, с такими активами, как золото работает лютый холд. Не холод. Это от английского hold – держать. Вообще такая стратегия и называется «купи и держи».

Знатоки говорят, что идеальный вариант, чтобы к холдингу добавить ещё и хеджирование – страхование от рисков. Но это уже общение с фьючерсами, форвардами и прочими инструментами биржевой страховки, в которых мне как неквалу надо ещё разобраться.

Короче говоря, пока я малую сумму – в 143 рубля – вложила в золото. Понятное дело, не напрямую, а через очередной фонд, так как в противном случае такой суммой не обойтись. Ещё плюс в том, что средства фонда можно периодически пополнять. При положительном движении прибыль будет больше. Пока к тому, что было, у меня добавилось 2 рубля 20 копеек. Правда сработало ещё и везение: умудрилась внести деньги в момент, когда цена золота слегка падала.

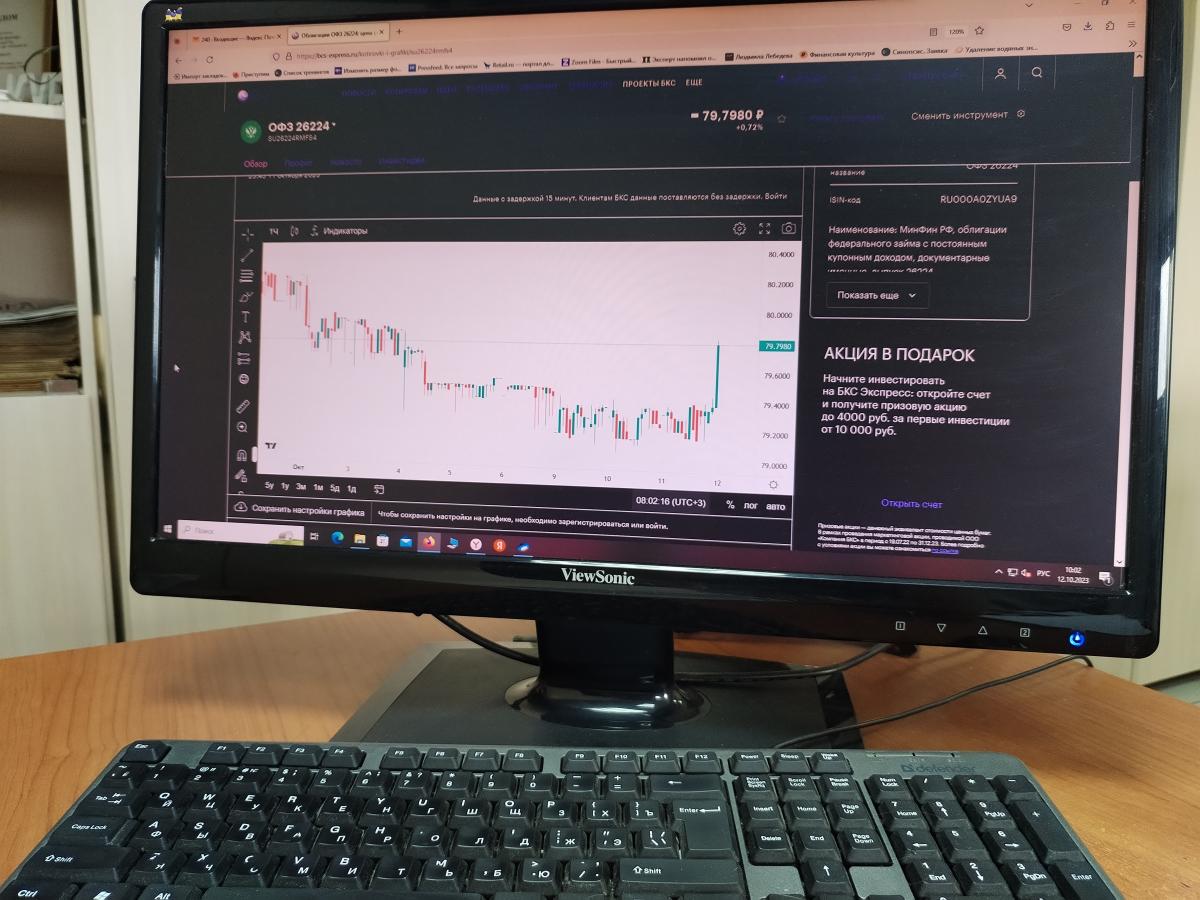

Замечу, что стратегия «Купи и держи» может работать и с ценными бумагами. Главное – не торопиться покупать акции перспективных компаний без оглядки. Прежде, чем совершить сделку, стоит присмотреться к рынку, оценить современную ситуацию, узнать, как вели себя те же акции в сравнительно долгом временном промежутке. увидеть, какая тенденция сейчас. Если наблюдается падение курса акций, узнайте мнения аналитиков, сравните по графику курса, на какой отметке было дно ранее. Когда стоимость подойдёт к близкой сумме, можно покупать. Иначе, приобретя бумаги на их взлёте, можно быстро прогореть.

КАК У ВАС С ОЦЕНКОЙ?

Наконец, пришло время рассказать вам о ещё одном инвесторском открытии, которое совершила при изучении этой темы. Помните, говорили про акции. Так вот, можно предупредить волатильность и падение цены в своём портфеле, если учитывать такое понятие, как недооценённость/переоценённость акций.

Самый простой, на мой взгляд, способ узнать адекватность оценки бумаг – высчитать коэффициент Грэма. Он вычисляется делением суммы активов компании (за вычетом её долгов) на общее количество выпущенных акций.

Объясню на примере моей акции Татнефти. Стоимость её активов равна 950 млрд 669 млн 867 тыс. рублей. Количество выпущенных акций – 2 млрд 178 млн 690 тыс. 700 рублей. При делении получим примерно 436,3. Компания будет считаться недооценённой, если стоимость акции не превышает 2/3 коэффициента.2/3 от 436,3 – 290,8 рубля. Одна акция предприятия стоит сегодня 639 рублей. Выходит, что компанию переоценивают. Это уже нехорошо. Почему? Потому что у тех, кого недооценили есть перспектива развития, когда стоимость бумаг может расти продолжительный период. А если переоценили, значит взлёты и падения стоимости могут быть внезапными и наделать пакостей инвесторам.

Делаю вывод: сегодня аналитики обещают подъём стоимости акции до 681 рубля. Поскольку это лишь предположение, ждать, когда будет достигнута такая отметка, не стоит. Лучше потерпеть ещё немножко – до 645-650 рублей, а потом продать эту акцию. У меня получится плюс 147 рублей (это более 26 процентов прибыли). В будущем их можно пустить на новые инвестиции в другие бумаги, или дождаться очередного падения Татнефти и приобрести при дополнительных средствах не одну, а две или больше. Хотя компанию и переоценили в уверенности, что топливо на рынке всегда пользуется спросом, но именно последнее убеждение и даёт надежду на стойкость акций. То есть здесь как раз работает спекуляция на ценах.

Присоединиться

Присоединиться